2016�N09��21��

�w�_��v�������@NewsLetter 9���� �㔼

������28�N�x ��\�Z�Ƃ́H��

���́u�\�Z�v�Ƃ́A�����Ԃɂ����鍑�̎����Ǝx�o�̌v������܂Ƃ߂����̂ŁA����̏��F���Đ������܂��B�u��\�Z�v�Ƃ́A�����\�Z������̎���ύX�ɂ���āA�������������\�Z��ύX������̂ł�(�lj��������v�Ȃ�)�B�{�\�Z�Ɠ��l�A����̏��F���Đ������܂��B

�w�_��v�������@NewsLetter 9���� �O��

�o�c�̌��N�f�f�c�[���I�I���[�J���x���`�}�[�N�̊��p�ɂ���

�����[�J���x���`�}�[�N�Ƃ́H��

�o�c�̔c��(���N�f�f)�������Ȃ��c�[���Ƃ��āA�o�c�҂���Z�@�ւ������ڐ��őΘb���邽�߂̊�{�I�Șg�g�݂ł��B�u�������v�Ɓu��������v�Ɋւ���f�[�^����͂��邱�Ƃɂ��A��Ƃ̌o�c��Ԃ�_�������邱�Ƃ��ł��܂��B����ɂ��A�o�c��Ԃ̕ω��ɑ��߂ɋC�Â��A�����Ή����邱�Ƃ��ł��܂��B

�w�_��v�������@NewsLetter 1���� �O��

����27�N�x��\�Z�Ă��t�c����I�I���N���ڂ̒�����Ǝx���{��

�����\�Z������̎���ύX(�lj��������v�Ȃ�)�ɂ���āA�\�Z�̓��e��ύX����K�v�����������ꍇ�ɁA�������������\�Z��ύX������̂ł��B�{�\�Z�Ɠ��l�A����̏��F���Đ������܂��B

>>�ڂ����͂�����

�w�_��v�������@NewsLetter 10���� �O��

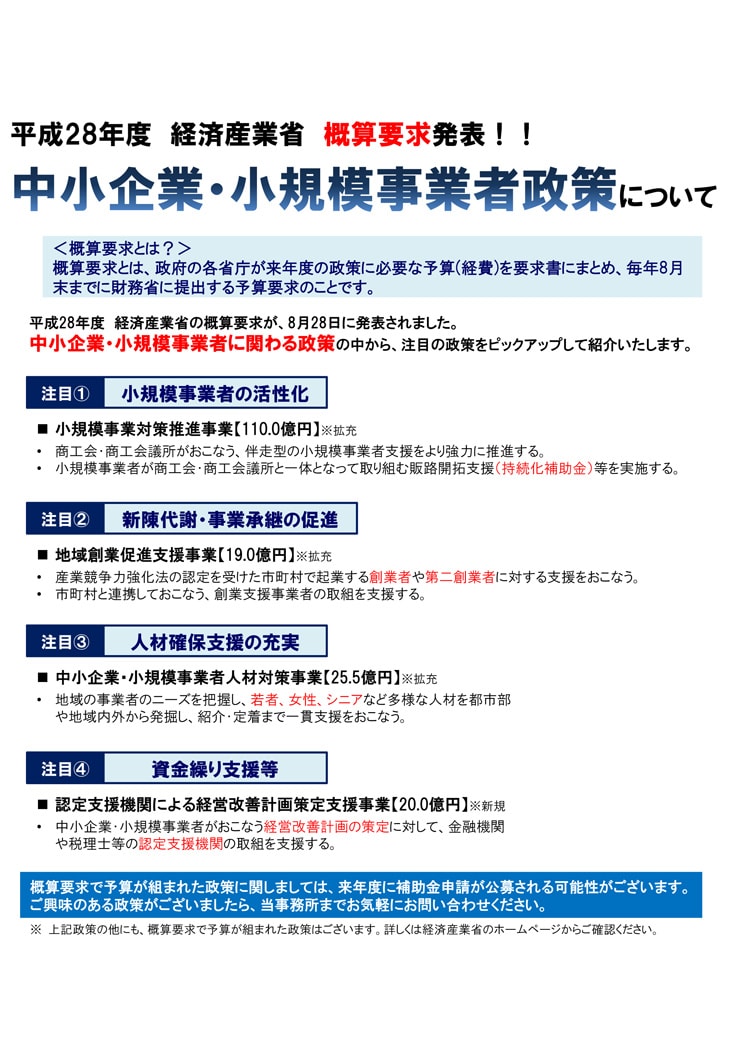

����28�N�x�@�o�ώY�Əȁ@�T�Z�v�����\�I�I������ƁE���K�͎��ƎҐ���ɂ���

�T�Z�v���Ƃ́A���{�̊e�Ȓ������N�x�̐���ɕK�v�ȗ\�Z(�o��)��v�����ɂ܂Ƃ߁A���N8�����܂łɍ����Ȃɒ�o����\�Z�v���̂��Ƃł��B

>>�ڂ����͂�����

�w�_��v�������@NewsLetter 9���� �O��

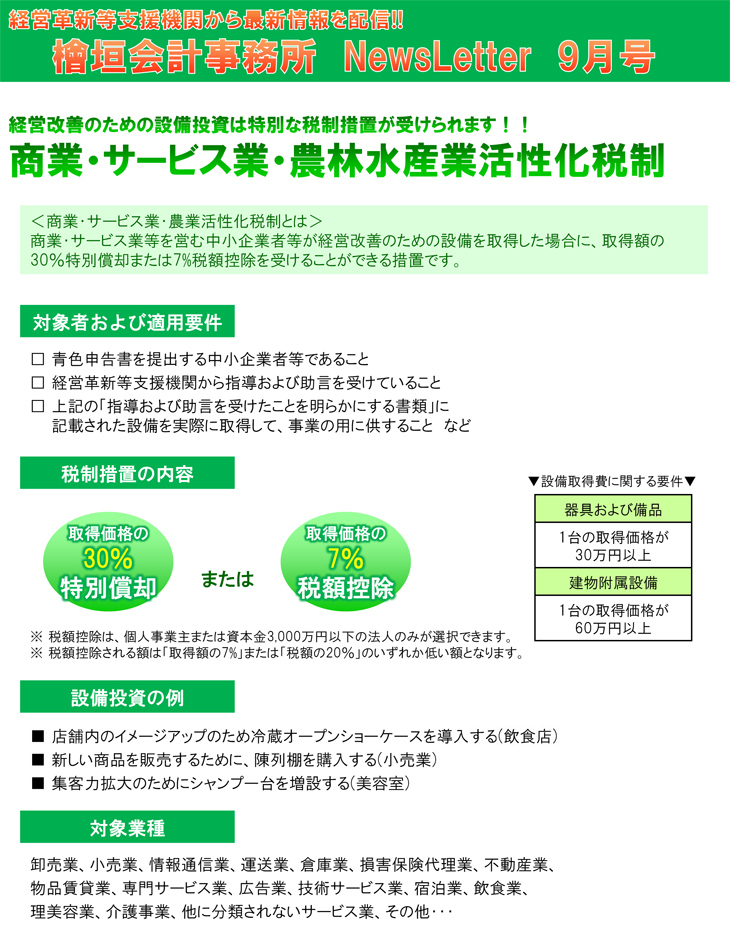

�o�c���P�̂��߂̐ݔ������͓��ʂȐŐ��[�u�����܂��I�I���ƁE�T�[�r�X�ƁE�_�ѐ��Y�Ɗ������Ő�

���ƁE�T�[�r�X�Ɠ����c�ޒ�����Ǝғ����o�c���P�̂��߂̐ݔ����擾�����ꍇ�ɁA�擾�z��30�����ʏ��p�܂���7%�Ŋz�T�����邱�Ƃ��ł���[�u�ł��B

>>�ڂ����͂�����

�w�_��v�������@NewsLetter 8���� �㔼

���ƍĐ��̌v����s�ɕK�v�Ȏ������g�ʘg�h�Œ��B�o���܂��B�o�c���P�T�|�[�g�ۏ�

�u������ƍĐ��x�����c��v�̎w���܂��͏������č쐬�������ƍĐ��̌v�擙�ɏ]���Ď��ƍĐ��������Ȃ�������Ǝ҂̎������B���x�����鐧�x�ł��B

>>�ڂ����͂�����

�w�_��v�������@NewsLetter 8���� �O��

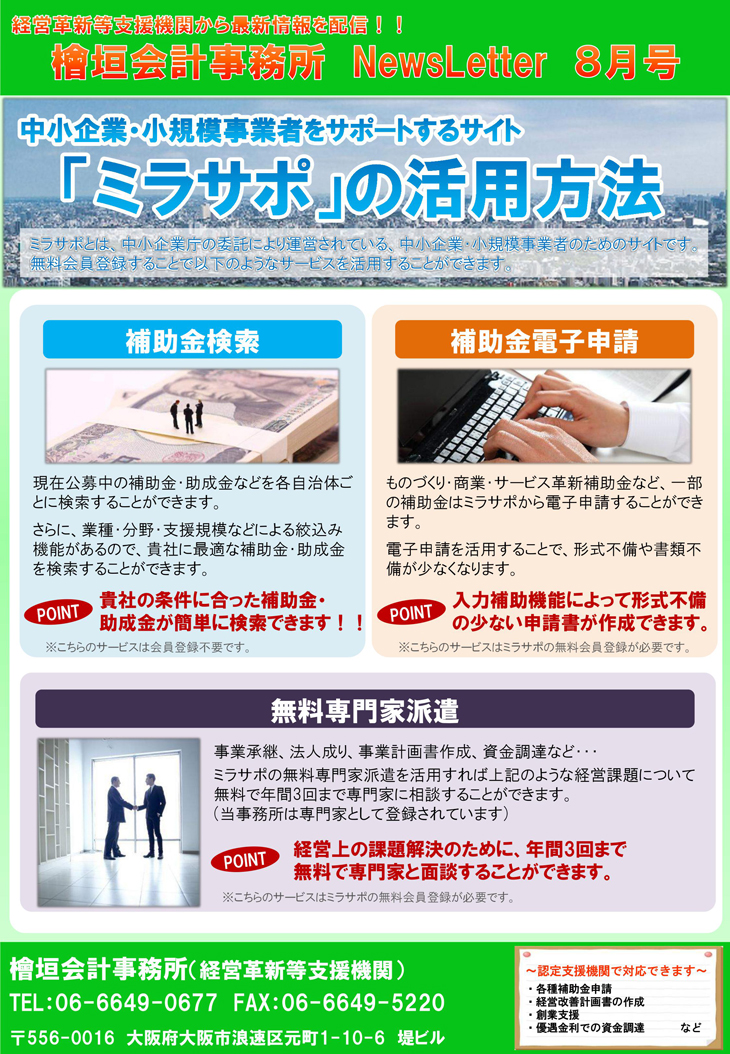

������ƁE���K�͎��Ǝ҂��T�|�[�g����T�C�g�w�~���T�|�x�̊��p���@

�~���T�|�Ƃ́A������ƒ��̈ϑ��ɂ��^�c����Ă���A������ƁE���K�͎��Ǝ҂̂��߂̃T�C�g�ł��B ��������o�^���邱�Ƃňȉ��̂悤�ȃT�[�r�X�����p���邱�Ƃ��ł��܂��B

>>�ڂ����͂�����

�}�[�P�e�B���O�T�|�[�g�p�b�N�@7����

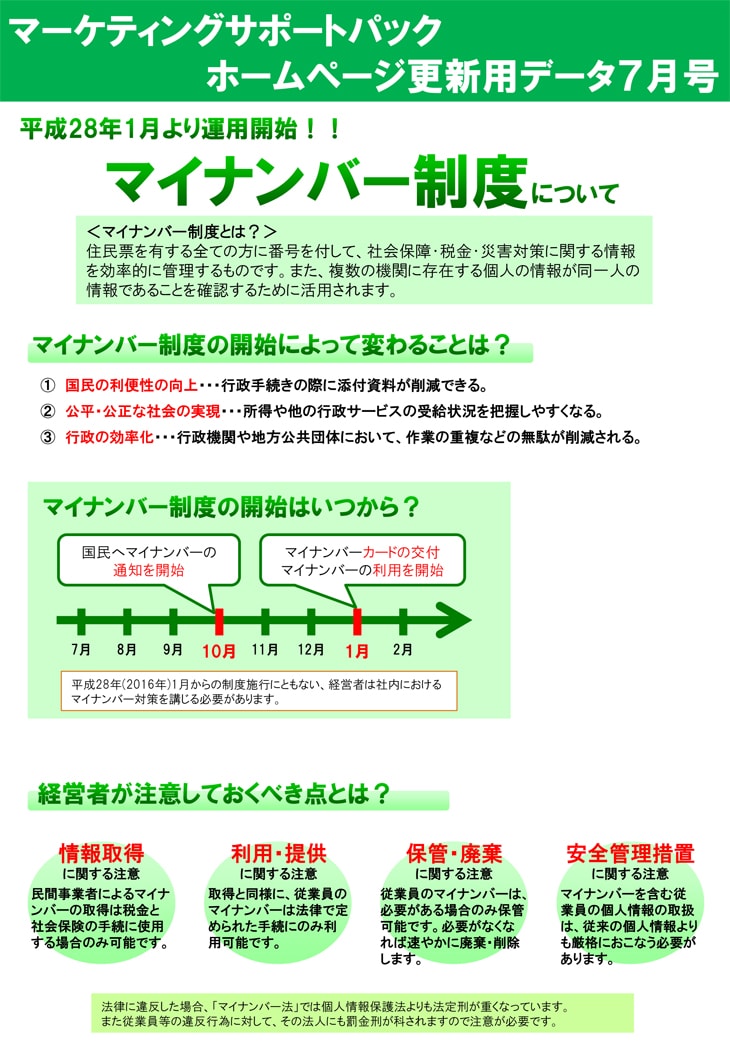

�}�C�i���o�[���x�ɂ���

�Z���[��L����S�Ă̕��ɔԍ���t���āA�Љ�ۏ�E�ŋ��E�ЊQ��Ɋւ�����������I�ɊǗ�������̂ł��B�܂��A�����̋@�ւɑ��݂���l�̏����l�̏��ł��邱�Ƃ��m�F���邽�߂Ɋ��p����܂��B

>>�ڂ����͂�����

�w�_��v�������@NewsLetter 6���� �㔼

���z�����̏ȃG�l�������i�Ő��ɂ��āi���Y������ݔ��������i�Ő��j

���z���S�̂̏ȃG�l���\�ɑ傫���e������LED���̏Ɩ���f�M�����̐�[�I�ȏȃG�l�ݔ��ɂ���

����[�u���u���鐧�x�ł��B

�܂��A���z���{�̂̏ȃG�l���ɂ��Ă��A���̗��v�����オ����A���l�̑[�u�̑ΏۂƂȂ�܂��B

>>�ڂ����͂�����

�w�_��v�������@NewsLetter 6���� �O��

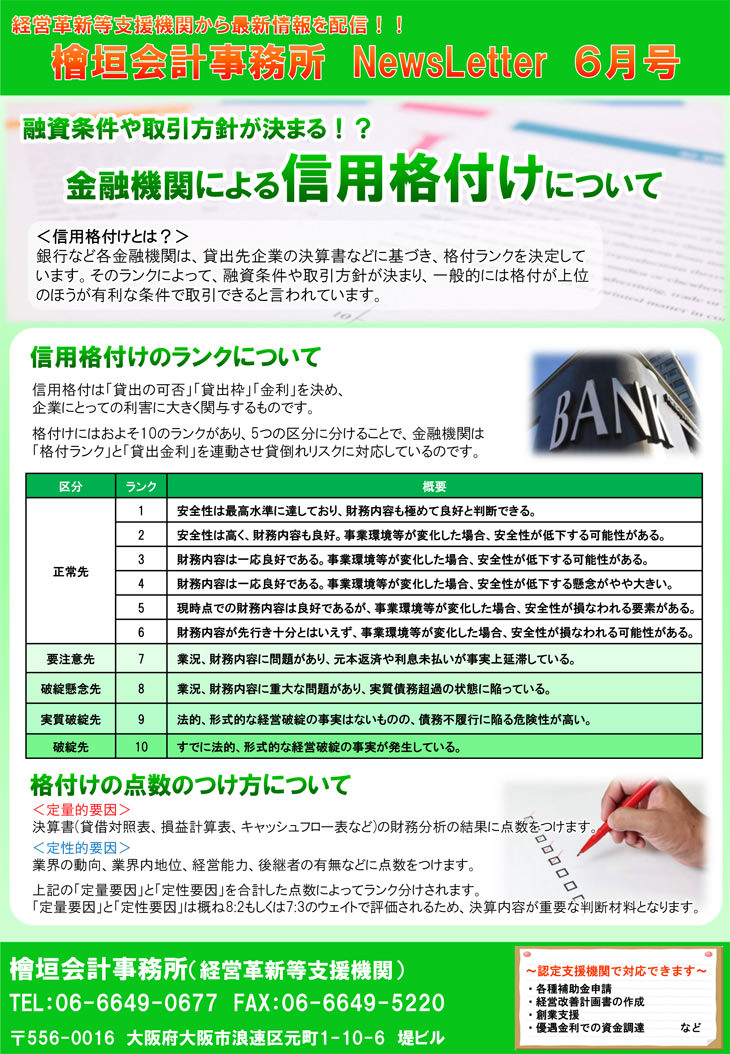

�Z�������������j�����܂�I�H

���Z�@�ւɂ��M�p�i�t���ɂ���

��s�ȂNJe���Z�@�ւ́A�ݏo���Ƃ̌��Z���ȂǂɊ�Â��A�i�t�����N�����肵�Ă��܂��B

���̃����N�ɂ���āA�Z�������������j�����܂�A��ʓI�ɂ͊i�t����ʂ̂ق����L���ȏ�����

����ł���ƌ����Ă��܂��B

>>�ڂ����͂�����

�w�_��v�������@NewsLetter 5���� �㔼

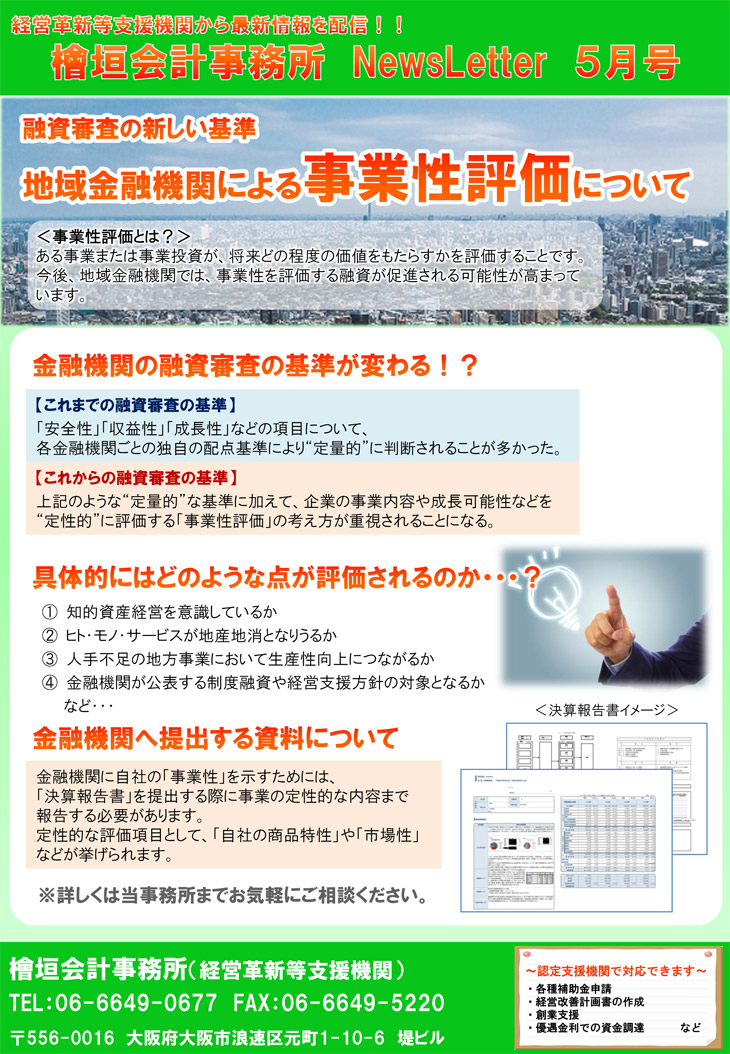

�Z���R���̐V������B

�n����Z�@�ւɂ�鎖�Ɛ��]���ɂ���

���鎖�Ƃ܂��͎��Ɠ������A�����ǂ̒��x�̉��l�������炷����]�����邱�Ƃł��B

����A�n����Z�@�ւł́A���Ɛ���]������Z�������i�����\�������܂��Ă��܂��B

>>�ڂ����͂�����

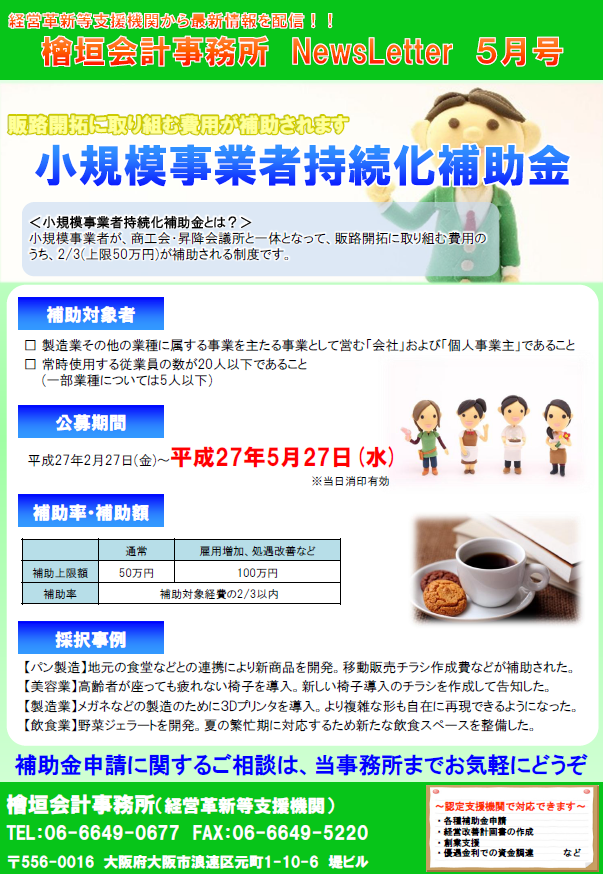

�w�_��v�������@NewsLetter 5����

�̘H�J��Ɏ��g�ޔ�p���⏕����܂��B

���K�͎��ƎҎ������⏕��

���K�͎��Ǝ҂��A���H��E���H��c���ƈ�̂ƂȂ��āA�̘H�J��Ɏ��g�ޔ�p�̂����A2/3�i���50���~�j���⏕����鐧�x�ł��B

>>�ڂ����͂�����